均衡成为招商证券2021年的营收结构的最大特点。

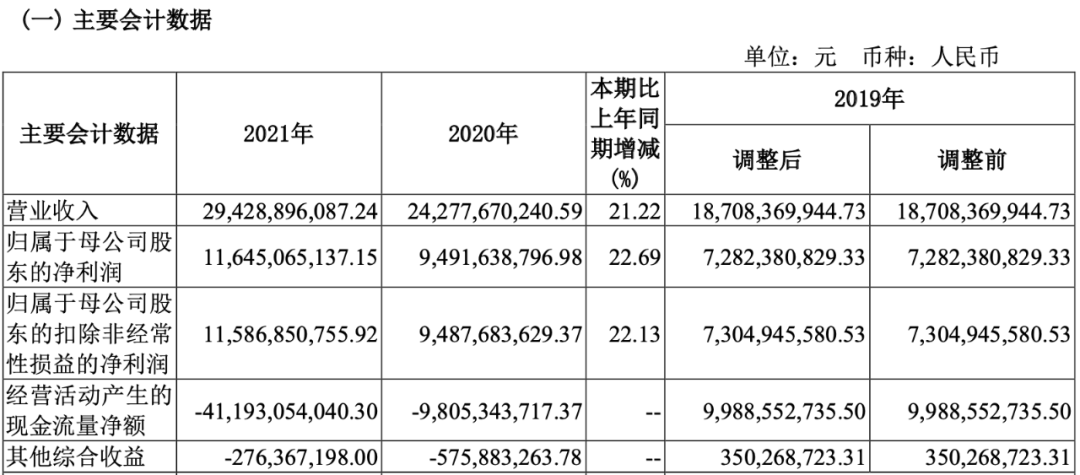

根据3月27日晚间发布的年报,招商证券2021年实现营业收入294.29亿元,同比增长21.22%,实现净利润116.45亿元,同比增长22.69%对比中证协发布的行业整体数据,显示其营收增速大幅超过行业均值,但净利润增速基本与行业整体一致

从营收结构来看,各业务分部收入均同比增长,且增长幅度相当均衡,基本都在10%至20%之间不过细品年报,不难发现招商证券在细分业务方面,确实有着不少值得关注的亮点比方说,2021年,招商证券公司代销金融产品净收入和排名均创历史新高,基金投顾业务上线不到2个月,签约规模就接近24亿元,私募证券交易资产规模接近3300亿元,同比增长57.39%

产品代销收入创历史新高

数据显示,招商证券2021年实现营业收入294.29亿元,同比增长21.22%,实现净利润116.45亿元,同比增长22.69%对比中证协数据,证券行业2021年总收入同比增长12%,净利润同比增长21%,显示其营收增速大幅超过行业均值,但净利润增速基本与行业整体一致

就营收结构而言,2021年招商证券财富管理和机构业务营收为137.07亿元,占比高达46.58%,虽比去年下降了1.19个百分点,但仍几乎支撑起整体营收的一半数据显示,招商证券2021年新开户数创历史新高,同比增长81.77%2021年末,招商证券客户数约1479万户,同比增长29.07%,托管客户资产4.45万亿元,同比增长16.51%

尽管股基交易仍受到行业佣金率下行掣肘,招商证券的产品代销业务却创下净收入历史新高中基协数据显示,2021年招商证券代理买卖证券业务净收入排名第3,代销金融产品净收入排名第5,同比上升2名,报告期末客户金融产品保有量也同比增长17.89%

招商证券2021年末的财富管理客户达到56.35万户,财富管理客户资产1.67万亿元,分别同比增长24.12%和21.90%,其中高净值客户达3.06万户,同比增长26.97%尤其值得一提的是,招商证券在去年11月8日才正式上线e招投基金投顾品牌,但截至2021年末签约规模已近24亿元

资管子公司主动管理占比83%

2021年,资产管理行业整改接近尾声,证券公司资管业务加速公募化改造,提升主动管理能力,头部效应持续增强报告期内,招商证券投资管理业务分部收入同比增长13.24%该公司对此解释称,主要因子公司招商资管主动管理资产规模增加带动管理费收入增长

全力推动主动管理能力建设,是招商资管2021年的核心任务数据显示,截至2021年末,招商资管主动管理规模为3464.13亿元,同比增长29.72%,主动管理规模占比达82.87%,同比上升26.99个百分点

与此同时,招商资管也在与母公司财富管理条线继续加强协同,进一步加强客户粘性,包括推出多元化,定制化产品方案,巩固机构特色优势,整合优势资源,发行招商私募50指数增强FOF系列产品以及挂钩招商私募基金指数产品,为客户提供一站式低成本配置私募基金服务等。

据中证协及中基协统计,2021年末,招商资管合规受托资金管理规模排名行业第5,2021年私募主动管理资产月均规模排名行业第4。。

除招商资管外,招商证券旗下参股的博时基金和招商基金也继续保持可观增长数据显示,截至2021年底,博时基金资产管理规模为16553亿元,其中公募基金管理规模为9892亿元,分别同比增长25.45%,38.81%,招商基金资产管理规模为10800亿元,其中公募基金资产管理规模为7410亿元,分别同比增长37.71%,47.21%

与此同时,伴随着银行理财,信托公司,第三方财富公司标准化产品加快转型,托管外包业务也迎来更大的发展空间招商证券表示,该公司托管外包业务主动探索新业态,新产品和新服务,继续巩固行业领先地位,并成为市场上首家与外资公募基金签署运营外包服务协议的证券公司

2021年末,招商证券托管外包产品数量3.54万只,规模3.60万亿元,分别同比增长34.74%和25.55%数据显示,该公司私募基金托管产品数量市场份额达23.17%,私募基金托管产品数量,公募基金托管产品数量连续八年保持行业第1

单一业务难以实现向上突破

在年报中,招商证券明确表示,2022年其面临的内外部经营形势依然错综复杂全方位竞争将推动证券行业服务模式持续升级,由龙头券商,外资金融机构以及跨领域机构共同推动的行业竞争日趋白热化,依靠单一业务或产品已难以实现经营业绩的向上突破,以客户为中心的综合化服务模式将成为证券行业新的发力方向

为此,招商证券强调,要做大轻资本业务,做强重资产业务,做好服务类业务与用资类业务协调发展,不断提升ROE水平。

其中在轻资产业务方面,投资银行业务是重点发力方向:一是在坚持质量第一的基础上,抢抓全面注册制,IPO与增发常态化,并购重组,公募REITs等业务机遇,多措并举扩大收入,二是加快构建平台化管理,加快属地化建设和重点区域的布局,三是坚持国家所需,招证所能,聚焦服务科技自立自强,服务产业链供应链自主可控,服务碳达峰碳中和,提升服务国家战略的能力。

财富管理和机构业务方面,将继续做大客户资产规模,做优客户投资收益,做强财富管理收入,加强机构客户综合服务能力建设,做好客户综合价值的深度挖掘,托管业务将以全力做大,托管外包规模为核心,加强创新,确保行业领先地位,资本中介业务将平衡好风险和收益的关系,稳中求进,实现高质量发展。从招商证券财富管理转型来看,2019年招商证券代销金融产品规模达83485亿元,同比增长10.68%。但到了2020年,招商证券代理销售金融产品规模突破万亿元,达到13万亿元,同比增长379%,代销金融产品净收入27亿元,较2019年的97亿元增长219.25%。

投资管理业务方面,计划进一步做大主动管理规模,增强权益投资能力,打造更多明星产品,形成规模增长新动力,打造特色产品线,形成差异化竞争优势。

而在重资本领域,招商证券希望在投资及交易业务方面,统筹做好大类资产配置,继续以风格稳健,策略多元,规模领先,高效协同为导向,加强方向性投资能力,加强信用体系建设,全面排查信用风险,保持规模和收益稳定,大力发展客需驱动业务,进一步提升中性策略投资业务规模,优化收入结构,增厚投资收益。

。