6月27日晚间,盐湖股份发布公告称,控股子公司青海盐湖柯蓝锂业投资建设的电池级碳酸锂项目2万吨/年沉锂装置于2022年6月26日完成调试任务,产品主要内容达到电池级标准目前公司碳酸锂日产量稳定在100吨以上

这意味着新建2万吨/年电池级碳酸锂项目工艺完整,已达到全线试生产状态。

下一步,柯蓝锂业公司将不断优化装置生产条件,优化和完善工艺参数,逐步提高装置负荷,保持生产装置安全稳定运行盐湖股份指出

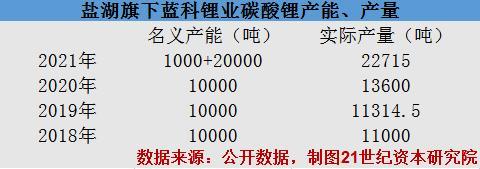

加上公司现有1万吨碳酸锂产能,盐湖股份目前有效产能已达3万吨,正式跻身国内一线梯队伴随着上述2万吨产能全线贯通,公司今年锂盐收入的规模和占比注定将大幅提升

2021年也是如此去年8月,柯蓝锂业2万吨/年电池级碳酸锂项目建成并进入试生产阶段项目初期,上述2万吨产能与原有1万吨产能整合最终在2021年,公司实现了2.27万吨的产量

由于锂盐的上涨主要集中在2021年下半年,盐湖股份年报公布的数据并没有超出预期本期柯蓝锂业实现营收18.53亿元,净利润9.14亿元

可是,今年的情况有所不同。

受一季度碳酸锂大幅上涨和二季度第二高横盘走势影响,2021年全年碳酸锂市场均价较同期大幅上涨。

据上海有色统计,年初至6月27日,全国电池级碳酸锂均价为44.62万元/吨,2021年上半年为8.2万元/吨。

即使盐湖股份今年产销碳酸锂3万吨,考虑到公司实际销售价格低于市场平均价格,以40万元/吨折算,公司锂盐收入今年也将达到120亿元。

要知道,盐湖去年最大的氯化钾收入也不过108亿元相当于,今年以来,公司受益于锂盐价格上涨,营收端很可能再添盐湖股份

相比之下,更重要的是,柯蓝锂业提锂的原料来自盐湖钾肥生产的剩余卤水,其成本优势明显高于矿石提锂。

21世纪资本研究院统计结果显示,2021年盐湖碳酸锂毛利率达到70.03%,按营业成本/产品销量估算每吨成本仅为2.83万元/吨,毛利率和成本优势在国内锂盐行业处于绝对领先地位。

从这一点来看,非常明确的是,上述可能超过100亿元的收入,大部分将转化为上市公司的净利润。

截至目前,卖方机构预计公司2022年主流营收在288亿元以上,对应净利润保持在140亿元以上其中,毫无疑问也包含了上述公司产销量和产品价格上涨的因素

当然,如果下半年锂盐价格大幅下跌,上述盈利预测将不得不再次修正,尽管目前可能性不大...