由资深私募投资人邱国根创办的老牌百亿私募中新明确指出,对于持续火爆的新能源行业,其认为目前估值偏高,短期内要警惕过度拥挤的风险但另一方面,从长远来看,我们非常认可新能源和新能源汽车这两条赛道有很大的成长空间所以我们会关注并布局未来更多进入者进入后,壁垒依然牢固,管理优秀,未来行业高成长的优质新能源公司将继续享有

关于a股市场,重阳投资的观点是:在高度分化的市场条件下,虽然beta行情整体可能已经告一段落,但alpha的机会还是很多的。

具体来说,重阳谈到了当前市场环境下寻求超额收益的三个可能方向:一是尚未被市场充分关注的细分行业成长股,二是估值回归合理区间的核心资产,如受短期政策变化影响但内部资质优秀的港股龙头互联网公司,第三,一些传统行业的龙头企业。

如下所示:

今年5,6月份市场普遍反弹,上证综指,沪深300,中证500指数反弹超过10%,中证1000指数,创业板指数反弹超过20%,部分新能源子行业反弹超过40%,新能源龙头标的数量翻倍。

7月市场进入新的震荡调整期,后续走势出现分歧这封信意在回顾一年来市场内部结构的变化,希望能梳理出一条脉络,增进投资者朋友们的思考

自2021年初以来,市场经历了明显的下跌从降序仔细看,以茅台,海天,伊利为代表的核心消费资产率先回调,代表指数中证800消费从去年初的高点到今年3月的低点,回调幅度达35%,那么,医药板块中信医药指数从去年7月的高点到今年4月的低点,回调幅度为40%同期医药子行业如CXO,医美,创新药等回调幅度均在40%左右,新能源板块在去年12月见顶,之后就回去了其中,以光伏风电为代表的万德新能源指数和万德新能源汽车指数从今年4月份的高点到低点,都已经回调了40%以上

截至4月底,包括估值在内的a股整体情绪接近一年多来的最低水平物极必反,这可能是5月以来a股逆势反弹10%的重要原因

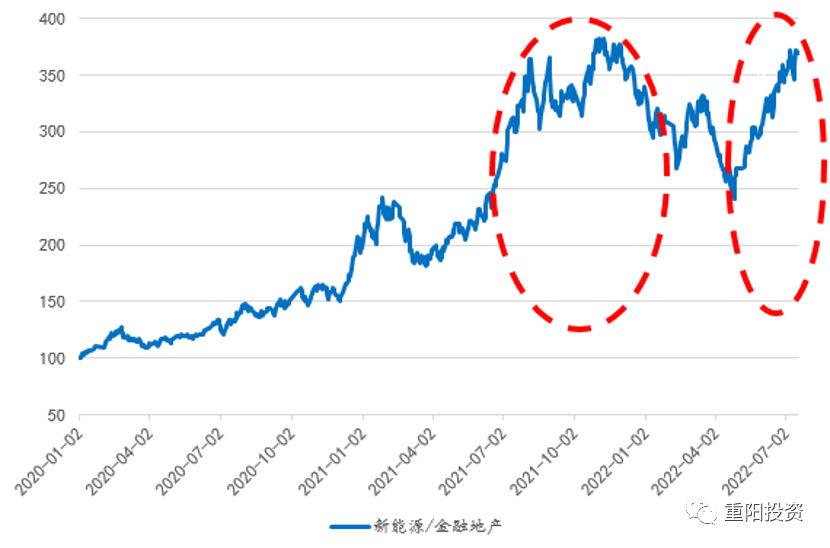

仔细看看这轮反弹的内部结构可以说分化非常明显,增长板块的反弹幅度明显大于价值板块其中,以光伏风电为代表的万德新能源指数和万德新能源汽车指数反弹幅度尤为明显,相对大盘的超额收益超过40%为了更好的衡量这波反弹中的分化程度,我们用宁组合来代表景气度高的成长板块,金融地产代表景气度较低的价值板块我们会从成交量和股价的相对表现来做一些分析

首先,从交易量来看,宁组合指数的交易量在本轮反弹的高点占市场的7%,宁组合与金融地产的交易量之比达到1.53这两个指标基本接近去年8月份的增长和分化高点,从股价来看,以2020年初的100为基准,中证新能源指数相对于金融地产的相对股价指数已经达到370,也接近去年11月的高点考虑到宁组合指数中除新能源外,还有相当比例的和半导体,而这两个板块最近两个月的反弹力度明显弱于其去年8月前的涨幅,所以剔除和半导体,从相对量价维度来看,宁组合中新能源相关板块和金融地产的这种景气分化已经超过了去年8月和11月的高点原因是市场认为,在悲观的经济预期没有完全扭转的情况下,决策层势必会继续维持相对宽松的货币政策和财政政策,因此前期跌幅较大,景气度仍在不断验证的新能源和新能源汽车自然成为阻力最小的方向

表1:富裕程度的差异

硬币的另一面,自3月中旬的财委会会议以来,决策层明确释放了稳定经济金融的信号,后续一系列政策措施逐步推出,很大程度上扭转了对下半年经济极度悲观的预期。

首先,疫情防控更加科学合理通过第九版疫情防控方案可以看到,疫情防控的措施逐步放宽,疫情防控与经济发展的关系更加平衡同时在大城市建立了非常高频,大范围的核酸筛查体系,可以避免极端封城的情况再次发生所以下半年疫情对经济的影响会明显小于上半年

其次,下半年房地产形势有望好转5月中下旬开始,央行下调首套房房贷利率下限,随后下调LPR基准利率目前首套房贷全国平均利率已降至4.3%左右的低位从历史经验来看,如此低的房贷利率会刺激市场需求

再次,估值层面,目前a股整体估值处于历史中位数水平附近,而上证综指略低于历史中位数,部分板块估值较高可是,仍有相当多的行业目前的估值低于历史30%的分位数水平

最后看股价,4000多只a股股票中,有近3000只较2021年高点回调幅度超过30%,1000只回调幅度达到50%。

考虑到政策的惯性,在经济明显复苏之前,我们认为无论是货币政策还是财政政策都会对经济保持一个相对呵护的态势总而言之,在高度分化的市场条件下,虽然beta市场整体可能已经告一段落,但是alpha的机会还是很多的

具体来说,我们看好下半年以下三类投资机会:

一是未被市场充分关注的细分行业成长股增长在经济增长的压力下更加稀缺,尤其是很多符合专业化,创新化特征,与宏观经济波动相关性较弱,但可能受益于原材料成本降低的优质成长股

二是估值回归合理区间的核心资产,如受短期政策变化影响但内部资质优良的港股互联网龙头公司,受全球流动性收紧影响的生物医药龙头公司等个别行业龙头,短期利空因素解除后估值修复机会明显。

三是一些传统行业的龙头企业这些企业由于经营相对稳健,能够更好地抵御宏观环境的不确定性,是投资组合中抗风险能力的有效补充而且这些公司分红相对较高,在不确定的环境下下跌空间有限,比如油气资源,金融,地产,钢铁等行业龙头

对于目前火热的新能源板块,我们认为目前估值偏高,短期要警惕过度拥挤的风险但是从长远来看,我们非常认可新能源和新能源汽车这两条赛道有很大的成长空间因此,我们将关注和布局未来持续享受行业高增长,壁垒强,管理优于更多进入者的优质新能源公司